-

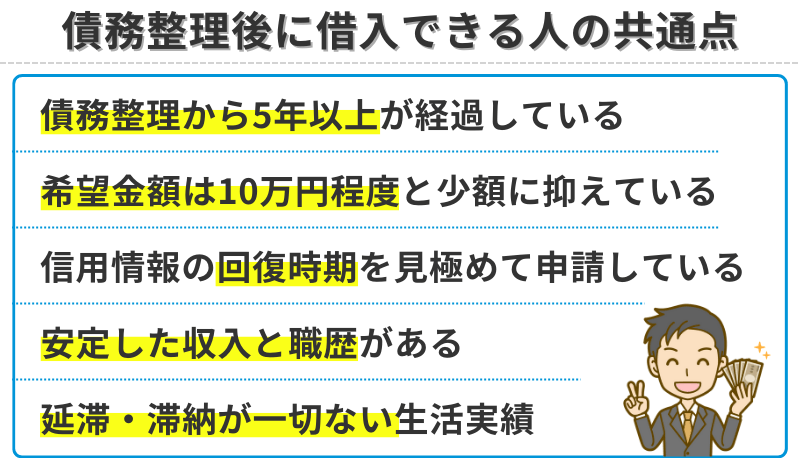

債務整理から5年~7年以上が経過している

-

安定した収入と職歴がある

-

延滞・滞納が一切ない

- 希望金額が10万円程度と少額である

| カードローン 会社 |

無利息期間 | 金利(実質年率) | 融資スピード | 電話での在籍確認 |

|---|---|---|---|---|

プロミス

詳細はこちら

|

初回借入の翌日から 30日間※₁ |

2.5~18.0% | 最短3分※₂ | 原則電話による 在籍確認なし |

アイフル

詳細はこちら

|

初めての方なら 契約日の翌日から 最大30日間 |

3.0~18.0% | 最短18分※₃ | 原則なし |

※₂お申込み時間や審査によりご希望に添えない場合がございます。

※₃お申込時間や審査状況によりご希望にそえない場合があります。

債務整理後でもプロミスから借入できる可能性はある?

債務整理をすると、基本的には新たな借入が難しくなります。

この章では、なぜ借入が難しくなるのか、どんな条件なら可能性があるのかを解説します。

任意整理・自己破産などの債務整理後、信用情報はどうなる?

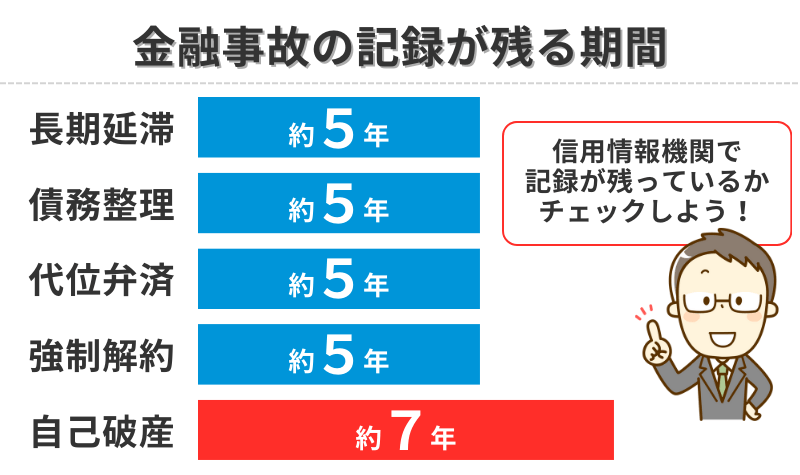

債務整理を行うと、信用情報機関に事故情報として記録されます。

これがいわゆるブラックリストと呼ばれる状態です。

この情報は、任意整理であれば完済から約5年、自己破産であれば免責確定から約7年、信用情報に残ります。

この期間中は、ほとんどの金融機関で新規の借入は難しく、プロミスも例外ではありません。

特に、債務整理の対象にプロミスが含まれていた場合、社内で要注意顧客として扱われる可能性が高くなります。

債務整理中にプロミスから借入するのは現実的か?

結論から言えば、任意整理や自己破産の手続き中にプロミスから新たな借入をするのは、ほぼ不可能です。

金融機関は審査の際に信用情報をチェックしますが、返済遅延や債務整理の記録があると、その時点で審査に落ちる可能性が高くなります。

債務整理後にプロミスで10万円借りられた体験談

実際に債務整理後でもプロミスで借りられたという方がいます。

ここでは、任意整理や自己破産を経て、数年後にプロミスの審査に通った方の体験談をご紹介します。

再び借入できた背景やポイントを知ることで、ご自身の参考になるかもしれません。

任意整理から5年。もうダメかと思ってたけど、借りられました

Aさん・40代男性

Aさん・40代男性

「まさかまたプロミスに申し込む日が来るとは思いませんでした。」

僕は5年前、クレジットカードや消費者金融の借金を抱えて、任意整理をしました。プロミスもそのうちの一社でした。

それからは月2万円ずつ、真面目に返済して、ようやく完済。そこから5年が経った頃、引っ越しが決まって急な出費が必要になったんです。

「どうしても10万円だけ必要。でもブラックだし、絶対通らないよな…」そう思いつつ、ダメ元でプロミスのWEB申し込みをしてみました。

そしたら、審査通ったんです。正直、驚きました。

思い当たることといえば、5年しっかり働いてたことと、公共料金も家賃も遅れずに払ってたことくらい。

あとは、あえて少額にしたこともよかったのかもしれません。

「また借金かよ」って思う方もいるかもしれないけど、今回は計画的に、返済の目処も立てたうえでの借入です。

何より、「また信用してもらえた」っていうのが、ちょっと自信になりました。

Aさんのケースに通ったポイントは以下の通りです。

-

任意整理後、完済してから5年が経過していた

-

携帯代・家賃などの支払いを一度も滞納していなかった

-

正社員として3年以上同じ職場に勤続していた

-

借入希望額を「10万円」とあえて少額に設定した

自己破産から7年。諦めてたけど、ちゃんと生活してれば道はある

Bさん・30代女性

Bさん・30代女性

20代の頃に自己破産しました。

当時はもう精神的にもボロボロで、「二度とお金の信用は得られない」って思い込んでたんです。

でも、それからは実家で暮らしながら、地元のスーパーでコツコツ働いて、生活を立て直してきました。

クレカも持たずに、デビットカードだけで生活。公共料金も携帯代も、遅れずにちゃんと払ってました。

免責から7年が過ぎたある日、急な出費があってどうしようもなくなり、「もしかして…」とプロミスに申し込んでみたんです。

すると、10万円の借入OKの通知が。

びっくりしましたよ。でも、少し泣きそうにもなりました。

「ああ、また少し信用してもらえたんだな」って。

もちろん、無理な金額じゃないように申し込んだし、嘘はつかずに正直に入力したことも良かったのかもしれません。

もう借金まみれには戻らないように、今回の借入も大事に使って、計画的に返していきたいと思ってます。

彼女が気をつけていた点は、

-

クレジットカードは使わず、デビットカードで堅実に生活

-

公共料金や家賃は必ず期限内に支払い

-

審査時に「自己破産歴」があったとしても、隠さず正直に申告

債務整理後に借入できた人の共通点まとめ

Aさん・Bさんの体験談から見えてくる、借入成功の共通点は以下の通りです。

こうした条件が揃えば、プロミスのような大手でも借入が可能になるケースがあることが分かります。

プロミス以外でも債務整理後に借りられる選択肢はある?

「プロミスがダメなら、もう借りられるところはないの?」

そんなふうに感じている方もいると思います。

結論から言えば、債務整理後でも借入できる可能性のある、正規の選択肢はあります。

ただし、注意点やリスクもあるため、慎重に選ぶことが大切です。

中小の消費者金融なら借りられる可能性も

プロミスやアコムなどの大手消費者金融は、審査基準が厳しめですが、地方にある中小規模の正規登録業者(いわゆる街金)は、やや柔軟に対応してくれることがあります。

たとえば以下のような業者では、過去に債務整理した人でも条件次第で借入ができたという声も。

-

小口融資を得意とする業者

-

独自の審査基準を持っている会社

-

対面審査や電話面談を通じて、人柄や返済意志を重視する金融機関

ただし、こうした業者を選ぶ際は必ず貸金業者登録番号があるかどうかを確認してください。

クレジットカードや銀行系ローンは基本NG

クレジットカードや銀行カードローンなどの金融商品は、信用情報が完全に回復してからでないと、まず審査には通りません。

特に銀行系は信用情報に非常に厳しく、債務整理の情報が消えるまでは申し込み自体を控えた方が無難です。

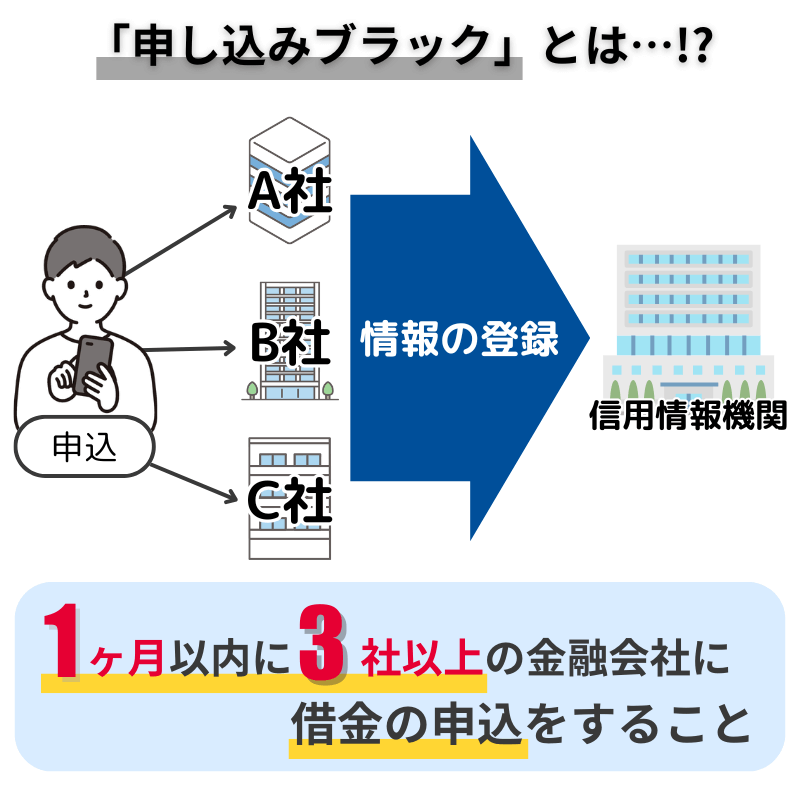

「もう債務整理から5年経ったし…」と思っても、カードローンやキャッシングの審査落ちを繰り返すと申し込みブラックになる可能性もあります。

どうしても申し込みたい場合は、信用情報を自分で開示して内容を確認するのがおすすめです(CIC・JICCなどで確認可能)。

公的支援(生活福祉資金など)という選択肢もある

「正規の金融機関は厳しいけど、闇金は絶対避けたい…」そんなときにこそ、検討してほしいのが公的な貸付制度です。

たとえば、各自治体の社会福祉協議会では、生活福祉資金貸付制度などの貸付制度を行っています。

低所得者や生活困窮者向けに、無利子または低金利で数万円〜数十万円を貸してくれる仕組みです。

利用には審査がありますが、正規ルートで生活を立て直すためには非常に心強い制度です。

ハードルは高そうに感じるかもしれませんが、相談は無料。

市役所や社会福祉協議会で案内してくれるので、まずは電話相談から始めてみてもいいでしょう。

債務整理後に再び借入する前に知っておきたいこと

借りられるかもしれないとわかったとしても、本当に借りるべきかどうかは、また別の話です。

債務整理を経験したからこそ、再び借入する際には慎重すぎるくらいでちょうどいいかもしれません。

ここでは、借入を考える前に確認しておきたい大切なポイントをまとめました。

借りる前にもう一度確認すべき3つのポイント

-

借入の目的が明確かどうか

-

返済計画を立てられているか

-

他に頼れる手段がないか

借入の目的が明確かどうか

「なんとなく不安だから」といった理由ではなく、引っ越し費用や医療費など、どうしても必要な理由があるかを確認しましょう。

返済計画を立てられているか

返済できる根拠がなければ、再び多重債務に陥るリスクがあります。無理のない返済シミュレーションは必須です。

他に頼れる手段がないか

公的制度、親族からの一時的援助、不要品の売却など、借金以外の選択肢はすべて検討したかを振り返りましょう。

これらをすべて冷静に考えたうえで「それでも必要だ」と判断できる場合に限り、借入を前向きに検討してください。

債務整理後の借金は慎重に|闇金のリスクに要注意

闇金の勧誘は本当に危険です。

誰でも貸します、審査なし、などの言葉に心が揺れてしまうかもしれません。

しかし、それはあなたの過去の借金問題を逆手に取った、悪質な罠です。

もし今、借金以外の方法が残されているなら、それを選んでください。

そして、どうしてもお金が必要で困ったときは、弁護士や司法書士など、信頼できる専門家に相談することが大切です。

よくある質問(FAQ)

ここでは、プロミスでの借入を検討している方からよく寄せられる質問を2つ取り上げ、わかりやすく解説します。

任意整理中に借入をしてもバレますか?

はい、基本的にはバレる可能性が高いです。

任意整理中に新たな借入をすると、その情報は信用情報機関(CICやJICC)に登録され、弁護士や司法書士が和解交渉を進める際にその情報が照会されるため、すぐにバレます。

さらに、任意整理中の借入は弁護士との信頼関係を損なうだけでなく、返済計画自体が見直しになる可能性もあるため、非常にリスクが高い行為です。

少額ならバレないのでは?と思うかもしれませんが、金融機関はすべて信用情報を共有しており、情報は逐一更新されるため、まず隠し通すことはできません。

どうしてもお金が必要な場合は、まず弁護士や司法書士に正直に相談し、別の方法を一緒に探すのが安全です。

任意整理の和解後なら借り入れできますか?

和解成立後すぐの借入は、原則として難しいです。

なぜなら、和解後であっても信用情報には任意整理の記録(事故情報)が残っており、完済してから約5年経過するまではブラック状態が続くためです。

また、プロミスなど任意整理の対象とした会社は、社内情報としてブラック扱いが継続する可能性があるため、たとえ信用情報が回復しても審査に通らない場合があります。

新たな借入を考える場合は、まず信用情報を開示し、現在の自分の信用状態を把握することから始めましょう。

| カードローン 会社 |

無利息期間 | 金利(実質年率) | 融資スピード | 電話での在籍確認 |

|---|---|---|---|---|

プロミス

詳細はこちら

|

初回借入の翌日から 30日間※₁ |

2.5~18.0% | 最短3分※₂ | 原則電話による 在籍確認なし |

アイフル

詳細はこちら

|

初めての方なら 契約日の翌日から 最大30日間 |

3.0~18.0% | 最短18分※₃ | 原則なし |

※₂お申込み時間や審査によりご希望に添えない場合がございます。

※₃お申込時間や審査状況によりご希望にそえない場合があります。