LINEポケットマネーの審査は、誰でも簡単に通過できるわけではなく、LINEスコアや信用情報をもとに総合的に判断される仕組みです。

そのため、属性や状況によっては否決となるケースもあります。

実際の口コミでも「アプリで便利に借りられた」という声がある一方で、「申込後すぐ落ちた」「在籍確認がネックになった」といった意見も見られ、評価は分かれています。

こうした不安がある場合は、事前に審査の特徴や必要書類を把握し、属性に合った申込先を選ぶことが有効です。

LINEポケットマネーは最短10分で結果が出る可能性もありますが、時間帯や確認内容によって遅れる場合もあるため、代替手段としてカードローン利用も視野に入れておくと安心です。

たとえば、プロミスは最短3分※の即日融資と事前診断に強みがあり、SMBCモビットは原則、電話連絡なしで進めやすい点が特徴です。※お申込み時間や審査によりご希望に添えない場合がございます。

まずは以下公式サイトの事前診断を使い、自分に合う選択肢を見極めてから行動することが大切です。

| カードローン 会社 |

金利(実質年率) | 電話での在籍確認 | 融資スピード | 無利息期間 |

|---|---|---|---|---|

プロミス

詳細はこちら

|

2.5~18.0% | 原則電話による 在籍確認なし |

最短3分※₁ | 初回借入の翌日から 30日間※₄ |

SMBCモビット

詳細はこちら

|

3.0~18.0% | 原則 電話連絡なし |

最短15分※₃ | なし |

※₃お申込の曜日、時間帯によっては翌日以降となる場合があります。

※₄メールアドレス登録とWeb明細利用の登録が必要です

LINEポケットマネーの審査に通った人・落ちた人の口コミ

LINEポケットマネーは、審査の通過・否決には明確な傾向があるようです。

ここでは、実際に審査に通過した方・落ちた方の口コミをもとに、どんな人が審査に通りやすいのかを見ていきます。

審査に通った人の口コミ

30代前半男性/会社員(正社員)/東京都

勤続5年目でクレカの遅延歴もなかったからか、申し込みから2時間で審査通過の通知が来ました。5万円の枠でしたが、急ぎだったので本当に助かりました。

20代後半女性/アパレル販売(契約社員)/大阪府

もともと他社借入がなく、携帯料金も一度も遅れたことがなかったのが良かったのかもしれません。年収は250万円ほどですが、少額(3万円)で申し込んだらすんなり通過しました。LINEで完結するのが便利ですね。

審査に落ちた人の口コミ

40代男性/個人事業主(開業1年目)/福岡県

青色申告してるけど収入がまだ安定せず、過去にクレカで数ヶ月の延滞歴あり。それが影響したのか、LINEポケットマネーの審査には落ちました。正直、もう少しゆるいかと思ってました。

30代後半女性/パート(主婦)/千葉県

収入証明が必要なくて助かると思ったんですが、他社で2件借入がある状態だったせいか審査に通りませんでした。携帯代の分割も残っていたので、それも原因かも。申し込む前に信用情報を意識すべきだった…と反省しています。

口コミからわかること

口コミから見えてくるのは、LINEポケットマネーの審査では次のようなポイントが重視されている可能性があるということです。

- クレジットヒストリーに傷がないこと(延滞・債務整理など)

- 年収よりも「安定性」と「過去の支払い実績」

- 他社借入件数や返済状況が影響することがある

- 少額申請でも信用情報に問題があれば落ちるケースがある

勤続年数が長く、他社借入がない人はスムーズに審査通過している傾向があります。

ローンの審査について詳しく知りたい方は以下の記事も参考にしてみましょう。

LINEポケットマネーはブラックだと借りられない

LINEポケットマネーでは、ブラックリストの人はお金を借りることができません。

ブラックリストの人は、「ブラック」「信用ブラック」などとも呼ばれ、信用情報機関に登録されている信用情報に傷がある状態の人を指します。

信用情報の傷には、以下のようなものがあります。

- 複数の金融機関からお金を借りている

- 何度も返済を滞っている

- 長期にわたって返済できていない

- 自己破産した

- スマートフォンや携帯電話の割賦払いで支払が何度か遅れた

- 奨学金の返済が遅れている など

情報の内容と登録されている信用情報機関によっては、記録が5年間残ります。

記録が残る人は返済能力が低いと判断されるため、どの金融機関でも融資を受けることができません。

これはLINEポケットマネーも同様です。

LINEポケットマネーはサービス開始当初、審査が甘く、ブラックの人でも簡単にお金を借りることができたようです。

しかし、東京都から行政処分を受けたことで業務が改善され、以前よりも審査が厳しくなり、現在ではブラックの人が借りることは難しくなっています。

ブラックの人が借りられない理由

ブラックの人がなぜLINEポケットマネーからお金を借りられないのか、その理由を解説します。

お金を借りられない理由として、以下の4点が挙げられます。

1.LINE Credit株式会社が正規の貸金業者である

| 会社名 | LINE Credit株式会社 |

|---|---|

| 所在地 | 〒141-0033 東京都品川区西品川1-1-1 |

| 事業内容 | 個人向けスコアリング 個人向け無担保ローンサービスの提供・運営 |

| 貸金業登録番号 | 東京都知事(2)第31721号 |

| 日本貸金業協会会員 | 第006067号 |

LINEポケットマネーの運営元であるLINE Credit株式会社は、金融庁や東京都に営業を認められた正規の貸金業者です。

金融庁の登録貸金業者情報検索サービスでLINE Credit株式会社の登録番号を検索すると、LINE Credit株式会社の情報が表示されます。

LINEポケットマネーは貸金業法に基づいて運営されており、貸金業法第13条「返済能力の調査」や第13条の2「過剰貸付け等の禁止(総量規制)」を順守しています。

そのため、多重債務者で返済能力が低いブラックな人には融資を行いません。

2.信用情報機関JICCとCICの加盟会員である

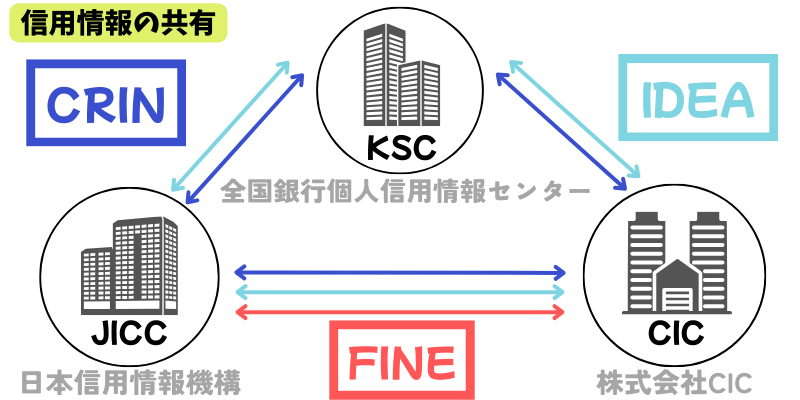

国内には以下の3つの信用情報機関があります。

| 信用情報機関名 | 主な加入会社等 |

|---|---|

| CIC (株式会社CIC) |

主にクレジットカードを取り扱っている会社などが加盟、利用 |

| JICC (日本信用情報機構) |

主に消費者金融会社が加盟、利用 |

| KSC (全国銀行個人信用情報センター) |

全国の銀行が加盟、利用 |

LINE Credit株式会社が加盟しているのは、多くの消費者金融が加盟しているJICC(日本信用情報機構)とCICです。

融資を行う業者の中にはJICCやCICだけでなく、KSCにも加盟して情報を利用しているところが多いため、LINEポケットマネーは「審査が甘い」と思われがちです。

しかし、JICCとCICに加盟している以上、融資の際には信用情報を確認するなどの与信審査を行います。

貸金業法の指定信用情報機関制度に基づき、JICCとCICでは情報を共有できるように情報交流(FINE)を行っています。

消費者の総借入残高を正確に把握できるように、お互いの残高情報などの交流が義務付けられています。

KSCの情報も、CICとJICCで延滞情報などの情報交流(CRIN、IDEA)を行い、過剰貸付けや多重債務者の発生防止に役立てています。

LINE Credit株式会社がKSCに加盟していなくても、JICCとCICで全国銀行個人信用情報センターの情報を把握しているため、JICCとCICに信用情報を照会するだけで十分な与信審査が可能です。

情報交流によってより正確に信用情報を把握できるため、ブラックの人はLINEポケットマネーからお金を借りることが難しいのです。

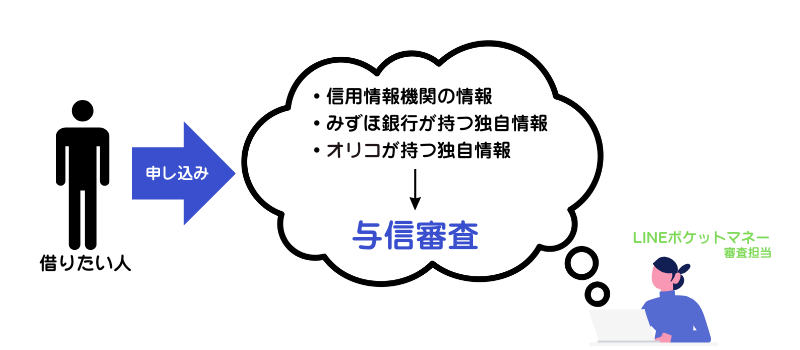

3.みずほ銀行・オリコの与信ノウハウを提供している

LINEポケットマネーを運営するLINE Credit株式会社は、同じLINEグループ傘下のLINE Financial株式会社、みずほ銀行、オリコの3社が共同出資で作った会社です。

お金を融資する際には「与信審査」を行います。

与信審査とは、消費者の返済能力や現在の融資残高などを審査することです。

LINE Credit株式会社では、みずほ銀行やオリコの与信ノウハウを活用して与信審査を行っています。

与信審査では、信用情報機関への照会作業に加え、LINEポケットマネー独自の情報の調査も行います。

独自の基準による審査とは?

LINEポケットマネーの審査で私たちが独自に行なっていることを少しだけご紹介します。① ルールベースの審査

これは過去の知見に基づいて一定の基準(条件)を定めており、その基準(条件)に当てはまった場合に融資をお断りするといった対応をするものです。

ここでの会社独自の情報とは、LINE Credit、みずほ銀行、オリコが保有する消費者の信用情報、いわゆる社内情報と呼ばれるものです。

信用情報機関に登録された信用情報には5年の時効があり、期限が来ると抹消されます。

一方、社内情報には時効がなく、半永久的に残ります。

- みずほ銀行のローン利用時に返済が滞っていた

- 債務整理でローン残高の返済が免除された など

このような情報は全てみずほ銀行内に半永久的に記録されます。

LINEポケットマネーに申し込みをすると、信用情報機関の情報に加え、みずほ銀行とオリコが持つ独自情報に基づき与信審査が行われます。

そのため、信用情報に記録が残っていなくても、過去に延滞や債務整理があり、みずほ銀行やオリコに記録が残っている場合はお金を借りられないことがあります。

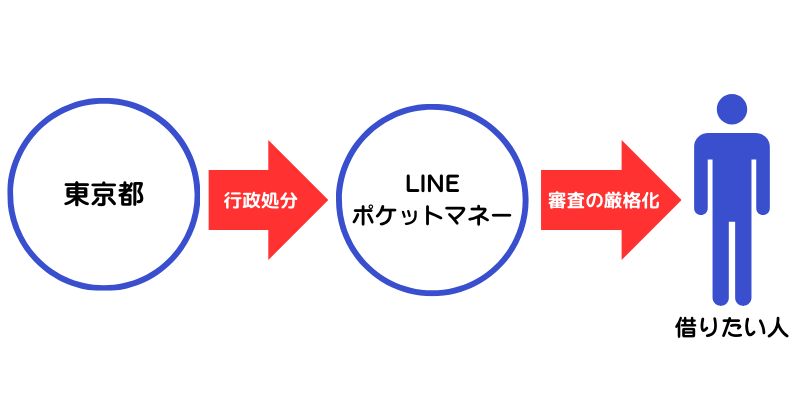

4.行政処分によりLINE Credit株式会社が運営体制を整えたため

「審査が甘くブラックでもお金を借りられる」という噂が流れた理由の一つは、LINEポケットマネーのサービス開始当初の業務体制にあります。

LINE Credit株式会社は、2020年1月21日に東京都から業務改善命令の行政処分を受けています。

以下の通りです。

- 過剰貸付け等の禁止違反及び返済能力の調査義務違反

- 業務運営に関する措置義務違反

LINE Credit株式会社によると、2019年8月29日から9月5日までの間に契約をした一部の利用者に対し、過剰貸付や収入証明書の提出を依頼しないなどの違法行為がありました。

システムトラブルを理由に返済能力調査を行っていなかったことも違法行為と判断され、行政処分を受けています。

これらの違法行為により、他の消費者金融から融資を断られたブラックの人でも融資を受けられたことが、「LINEポケットマネーは審査が甘く、ブラックでもお金を借りられる」といううわさの原因となりました。

業務改善命令が出されてからは、スタッフの再教育を行い、個人情報の管理を徹底。

システムトラブルの改善など体制を立て直しました。

現在では、返済能力の調査や現在の貸付残高などをしっかりと確認した上で与信審査を行っているため、ブラックの人が簡単に融資を受けることができなくなっています。

ブラックの人は、まずは自分が融資を受けられる状態なのかを知るために、以下カードローンの借入診断を試してみましょう。

カードローン

会社金利(実質年率)

電話での在籍確認

融資スピード

無利息期間

プロミス

2.5~18.0%

原則電話による

在籍確認なし最短3分※₁

初回借入の翌日から

30日間※₄

SMBCモビット

3.0~18.0%

原則

電話連絡なし最短15分※₃

なし

※₃お申込の曜日、時間帯によっては翌日以降となる場合があります。

※₄メールアドレス登録とWeb明細利用の登録が必要です

LINEポケットマネーの審査ではLINEスコアが重要

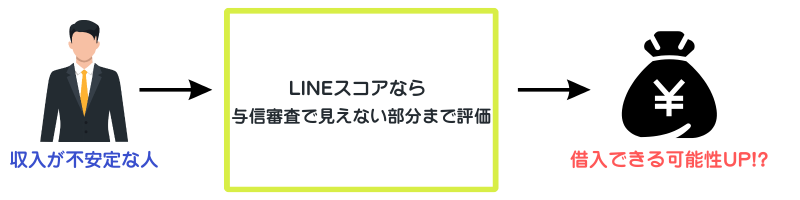

LINEポケットマネーでは、LINEスコアという独自のサービスを利用して与信審査を行っています。

LINEスコアはAI(人工知能)を活用したスコアレンディングサービスで、LINEの使用状況やライフスタイルなどに基づいて採点し、その結果により融資可能額や貸付金利が決定されます。

当社ではLINEの中でお客様がどのような行動をしているかといった独自のデータから算出するLINEスコアを取り入れることで今までにない与信モデルによる審査を実現することができると考え、実践しています。

LINEスコアが審査で重要視される理由とは?

通常、銀行や消費者金融でカードローンの申し込みをすると、以下の情報をもとに与信審査が行われます。

- 年齢

- 職業

- 勤続年数

- 年収 など

名のある大手企業の正社員や公務員などは、安定した収入が見込めるため、比較的融資を受けやすい傾向にあります。

一方、自営業やフリーランスは収入が安定していないため、融資を断られたり、希望額より少額の融資しか受けられないこともあります。

しかし、お金に関する考え方は年収や職種では判断できません。

LINEスコアではお金に関する考え方などを判断する

LINEスコアでは、与信審査によって見えない部分をあぶり出し、評価しています。

以前に借金の返済が滞ったり、スマートフォンの割賦払いで滞納があったりしてブラックリストに載るようなことがあっても、現在は改善されているかもしれません。

しかし、信用情報には滞納の事実があれば完済後も5年間記録として残ります。

信用情報に延滞などの記録が残っている間は、与信審査に通らない可能性があります。

LINEポケットマネーでは、一般的な与信審査に加え、LINEスコアによるAIの採点も審査対象とし、消費者一人ひとりに合わせた信用スコアの評価を行っています。

採点された点数に基づき、金利や融資限度額が決定され、信用情報の与信審査はLINEスコアでの採点後に実施されます。

LINEスコアの採点方法とは?

LINEスコアでは、AIによる採点に加え、ライフスタイルに関する15の質問への回答によって加点があり、この点数で採点されます。

LINEポケットマネーに申し込むためには、201点以上が必要とされています。

AIによる採点とは?

AIによる採点は、以下の項目などから判断されます。

- LINEサービスをどの程度利用しているのか

- LINE NEWSでどんな記事を読んでいるのか

- 登録された友達の人数

- どのような人と連絡を取り合っているのか など

「LINEサービスをどの程度利用しているか」とは、LINEが提供する以下のサービスのうち、どのサービスをどの程度利用しているかを示します。

使用しているLINEサービスやその使用頻度に基づき、AIが独自に100~1000点で評価を行います。

ライフスタイルに関する15の質問とは?

AIによる採点が基準点に満たなくても、ライフスタイルに関する15の質問に答えることで1~900点が加点されるため、心配はいりません。

ライフスタイルに関する質問は以下の15項目です。

| 質問 |

|---|

| 1. 生年月日を教えてください |

| 2. 性別を教えてください |

| 3. ご結婚はされていますか? |

| 4. お子さまはいらっしゃいますか?(扶養している方のみ) |

| 5. お住まいの住居タイプについて教えてください |

| 6. お住まいの住居所有状況について教えてください |

| 7. 現在の住居にはいつから入居されていますか? |

| 8. 同居されているご家族の人数を教えてください(本人は除く) |

| 9. 現在の雇用形態を教えてください |

| 10. 現在のお勤めの職種を教えてください |

| 11. 現在のお勤め業種を教えてください |

| 12. 現在の会社にはいつからお勤めですか? |

| 13. 現在お勤めの企業規模に最も近いものを選択してください |

| 14. 去年のおおよその年収について教えてください |

| 15. 保険証種別について教えてください |

住居が所有している一戸建てやマンションの場合、延滞時に担保となる可能性があるため、アパートなどの賃貸物件よりも加点が高くなります。

子どもの数は養育費の負担に関わり、所有者についてはローン負担が影響しています。

養育費やローンがある場合、返済の負担となる可能性があるため加点されないこともあるでしょう。

他の項目でも回答によって加点が異なります。

例えば、筆者はフリーランスで年収はそれほど高くありませんが、自分以外の家族の持ち家に居住しているため91点の加点がありました。

年収が高くても、住居形態や家族構成により筆者よりも加点が低くなることもあります。

ブラックでもLINEスコアが高く出る可能性がある

LINEスコアは、信用情報機関に保存された情報に左右されず、LINEの利用状況やライフスタイルに関する15の質問への回答によって採点されます。

ブラックの人でも高得点を獲得する可能性は十分にあります。

AIによる採点では、普段からLINEを利用していることで高得点を得られることも。

回答内容によって高得点を狙えるでしょう。

| 質問内容 | 加点ポイント |

|---|---|

| 生年月日 | 20代後半から30代後半くらいまで |

| 性別 | 女性より男性 →女性より男性の方が収入が安定しやすいため |

| 配偶者の有無 | 有り →結婚している人は社会的信用度が高い |

| 扶養している子どもの人数 | 少ないほうが評価が高い →扶養している人数が少ない方が返済の負担がない |

| 住居の種類 | 一戸建てや購入したマンション →滞納時に担保となる |

| 住居の所有状況 | 家族所有 →住宅ローンの負担がない |

| 入居年数 | 短いほうが評価が高い →建物が新しいほど売却時の査定額が高くなる |

| 同居家族の人数 | 人数が多いほうが評価が高い →連帯保証人になれる人が増える |

| 勤務形態 | 会社員や公務員 →安定した収入が見込める |

| 職種 | 資格が必要な職種や議員、医師など →高収入が見込める職種 |

| 会社の業種 | 製造業 →安定している仕事といわれている |

| 勤続年数 | 長いほうが評価が高い →勤務年数が長いほど収入が安定していると判断される |

| 勤務先の企業規模 | 従業員数が多い →収益が安定していると判断される |

| 昨年度の年収 | 年収が高い →返済も無理なくできると判断される |

| 保険証種別 | 社会保険 →自己負担が少ない |

以上のことから、LINEスコアで高得点を狙えるのは、下記のような条件を備えた人といえます。

LINEスコアで高得点を狙える人の条件

- 普段からLINEを頻繁に利用

- LINE NEWSで経済や政治、国際情勢に関するニュースをチェック

- LINE証券やLINEスマート投資などを使った資産運用

- 30代の既婚者で、子どもの人数が少ない(扶養家族が少ない)

- 持ち家に住んでいるがローンは返済済み(または家族所有)

- 正社員もしくは公務員

- 医師・弁護士・税理士

- 全国の平均年収よりも高い収入

ブラックの人がLINEスコアを上げる方法

信用情報に傷があるブラックの人でも、LINEスコアの点数を上げることは可能です。

ここでは、ブラックの人がLINEスコアを上げる方法をご紹介します。

前項でLINEスコアの高得点を狙える人の条件について述べました。

ライフスタイルで高い加点を狙うには、以下のように実行可能なことからライフスタイルを改善していくことが大切です。

- 収入が高い仕事に転職する(資格を取得する)

- 役職に昇進する

- 副業で収入を得る

- 結婚する

- 親所有の家に移り住む

- 中古マンションや住宅を購入して賃貸物件から引っ越す など

ライフスタイルに関する回答は登録後でも編集できるため、ライフスタイルの変更に応じて更新することで採点も変わります。

AIによる採点で高得点を狙うなら、LINEを頻繁に利用し、LINEスコアが提示するミッションをクリアすることが効果的です。

- LINEの友だち登録数を増やす

- LINE証券やLINEスマート投資などを使って資産運用をする

- LINE NEWSでチェックするニュースを政治・経済・国際のジャンルに変える

- LINE Payをインストールして利用する

- LINE Payで本人確認を行う など

LINEスコアは、一度採点して終わりではありません。

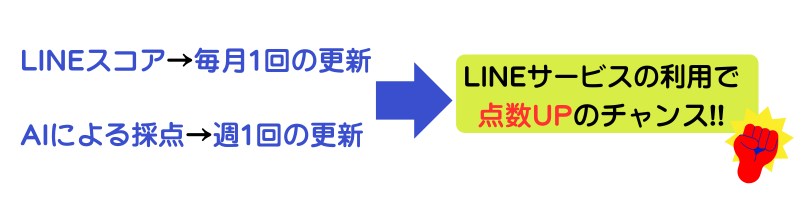

スコアは毎月1回、AI採点によるスコアは週1回更新されます。

LINEサービスの利用状況を見直すことで、点数を上げることができるでしょう。

ただし、LINEスコアの点数が高くても、他社からの借入が多く総量規制にかかる場合は融資を断られます。

現在の借入状況や返済状況によっても断られることがあるので、注意が必要です。

LINEポケットマネーは「スコアレンディングサービス」を採用

LINEポケットマネーは、LINEスコアで利用者を採点し、融資額や融資条件を決定する個人向け無担保融資サービスです。

このようなサービスを「スコアレンディングサービス」といいます。

スコアレンディングサービスとは

スコアレンディングサービスとは、採点(スコア)と貸金(レンディング)を行うサービスのことです。

利用者の個人情報を採点し、その結果に基づいて融資額を決定します。

LINEポケットマネーのほかに、ソフトバンクとみずほ銀行が共同出資して作った「J.Score」もありましたが、現在はLINE Creditとの事業統合を行っています。

スコアレンディングサービスでは、以下のような情報を利用者から収集し、AIが採点を行います。

このような情報を収集することで、AIがより厳密に採点を行える仕組みです。

得点が高ければ社会的信用度も高いと判断され、利用者にとって有利な条件で融資を受けられるでしょう。

スコアレンディングサービスで高得点を獲得するには

スコアレンディングサービスでは、新しいことに興味を持ち、社会と関わり、常に向上心を持つ人が高得点を獲得できる可能性があります。

- クレジットカードを活用してお金の管理ができている

- 高い教育を受けている

- SNSを活用して情報発信をしている

- フォロワーが多く、人望もある

- 趣味を持ち、広い視野を持っている

- 常に自分を高めるための勉強を行っている

- 健康維持のために適度な運動を行ったり、飲酒・喫煙を控えたりしている

- テレビニュースや情報番組のほか、ネットニュース、新聞などからも情報を収集している など

一般的な消費者金融とスコアレンディングサービスの違い

一般的な消費者金融では、カードローンの申し込み時に信用情報機関に利用者の登録情報を照会し、融資の可否や融資額を決定します。

信用情報機関の情報に基づき与信審査を行った場合、すでに完済していても遅延や延滞などの記録が残っていると、審査落ちしてしまう可能性があります。

スコアレンディングサービスは、信用情報機関の情報を照会するだけでなく、独自のスコアリング方法で利用者を採点し、融資額や金利を決定。

信用情報は関係なく、過去に延滞などがあっても現在の借入状況次第で、希望額の融資を受けられる可能性があります。

ただし、スコアレンディングで採点された点数は、経済不安や世界情勢、コロナウイルスなどの感染症拡大により毎月自動更新されます。

利用者の登録内容によっては、登録時よりも点数が下がり、融資を断られたり、融資条件が知らないうちに変わっていたりする可能性もあります。

LINEポケットマネーはスコアレンディングサービス

LINEポケットマネーは、LINEスコアを使ったスコアレンディングサービスです。

一般的な消費者金融とは異なり、採点結果に基づいて融資額や融資条件が決まります。

スコアが高くて信用情報も良好であれば、銀行よりも低い年利でお金を借りることもできるでしょう。

前項で、ブラックの人はLINEポケットマネーでお金を借りることが難しいと説明しましたが、LINEスコアの点数が高い場合、以下の条件によってはブラックでもお金を借りられる可能性もあります。

- 過去にカードローンや携帯電話の割賦払いで延滞があったが、現在は全て完済している

- 他社の借入がない

他社からの借入がなければ総量規制に引っかかることはなく、年収に応じた借入が可能。

スコアレンディングサービスでは、信用情報に傷があっても現在の状況に応じて審査を行います。

過去に延滞があっても、既に完済していればお金を借りられる可能性が高まります。

LINEポケットマネーの3つのプラン

LINEポケットマネーには以下の3つのプランがあります。

- スタンダードプラン

- マイペースプラン

- プレミアムプラン

はじめての方は、スタンダードプランかマイペースプランのどちらかを選べます。

3つのプランの特徴は、下記の表で確認してください。

| プラン内容 | |

|---|---|

| スタンダードプラン | ・はじめての方は最大30日間の利息キャッシュバックあり ・初回返済日:最短翌月 ・実質金利(年):3.0%〜18.0% ・利用限度額:〜50万円 ・入金先:LINE Pay・銀行口座 |

| マイペースプラン | ・初回返済日:最短6ヶ月後 ・実質金利(年):18.0% ・利用限度額:3万円まで ・入金先:LINE Payのみ |

| プレミアムプラン | ・スタンダードプランの方限定で、55万円以上の増枠契約頂いた場合に適用される特別なプラン ・初回返済日:最短翌月 ・実質金利(年):3.0%〜18.0% ・利用限度額:55〜300万円 ・入金先:LINE Pay・銀行口座 |

LINEポケットマネーに申し込むためには、

「LINE アカウント」と「LINE Moneyアカウント(LINE Pay)」のご登録が必要となります

と公式サイトに記載されていますので、事前に確認しておきましょう。

LINEポケットマネーの基本情報

| プラン | ・スタンダードプラン ・マイペースプラン ・プレミアムプラン |

|---|---|

| 利用対象 | 新規契約時の年齢が満20歳から65歳までの安定かつ継続した収入の見込める方であることなど、当社が定めた条件を満たす方 ・契約中の場合、満69歳までご利用いただけます。 ・学生や主婦の方もアルバイトなど安定した収入がある方はお申込いただけます。 ・審査の結果によってはご利用できない場合がございます。 ・当社所定の保証会社の保証を受けられる方 |

| 年会費 | 無料 |

| 契約極度額 | 3万円〜300万円 |

| 貸付利率 (実質年率) |

3.0~18.0% |

| 審査時間 | 最短即日 |

| 無利息サービス | 最大30日間利息キャッシュバック※ ※はじめての方なら新規ご契約日から30日間に発生した利息を後日、LINE Pay残高でキャッシュバック(スタンダードプラン限定・その他諸条件あり) |

| 遅延損害金率 (実質年率) |

20.0% |

| 貸付方法 | 24時間365日対応 ・LINE Pay入金 ・銀行口座への振込※ ※スタンダードプランとプレミアムプランのみ |

| 在籍確認 | あり |

| 返済方式 | 残高スライド元利定額リボルビング方式 |

| 返済回数 | 契約極度額30万円以下:1ヶ月〜36ヶ月・1~36回 契約極度額30万円超100万円以下:1ヶ月〜60ヶ月・1~60回 契約極度額100万円超:1ヶ月〜180ヶ月・1~180回 |

| 毎月の返済日 | 毎月16日又は26日 (土・日・祝日の場合、ご返済日は翌営業日) |

| 利用目的 | 生計費融資 (事業費融資には利用できない) |

ChatGPT:

- 審査は属性(収入の安定・勤続・雇用形態)と申込行動(直近延滞・多重申込・入力不備)で結果が分かれる

- 「今すぐ1〜30万円」が必要でも、本申込前の事前診断(無料・数分/信用情報に影響なし)で可否の目安→必要書類→在籍確認の流れを先に把握できる

- 初めての会社への申込は社内与信が蓄積されていない分、再審査より余地が生まれるケースがある

- 当日可否を狙うなら、申込時間の最適化+本人確認書類の先準備+同時申込の抑制が効く